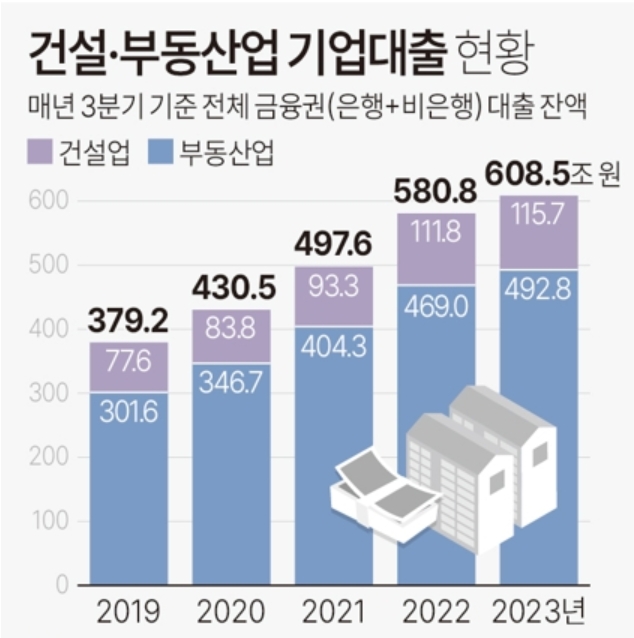

건설·부동산업 기업대출 현황(서울=연합)

고금리와 부동산 경기 부진 탓에 두 업종의 연체율·부실채권 비율 등 건전성 지표가 2011년 저축은행 사태 이후 10여년 만에 최악의 상태인 것으로 나타났기 때문이다.

특히 2금융권(비은행권)에서는 이들 부실 지표가 1년 사이 약 3배로 급등하면서 이 같은 우려가 더 커지고 있다. 선제적 리스크 관리가 시급하다는 목소리가 커지고 있다.

15일 한국은행이 국회 기획재정위원회 소속 양경숙 의원(더불어민주당)에게 제출한 '금융업권별 건설·부동산업 기업대출 현황' 자료에 따르면, 지난해 3분기 말 현재 전체 금융권(은행+비은행)의 건설·부동산업 대출 잔액은 608조5천억원으로 역대 최대 기록을 나타냈다.

건설업과 부동산업의 대출 잔액은 작년 3분기(115조7천억원·492조8천억원)가 가장 많았다.

특히 2년 사이 비은행권(저축은행·새마을금고 제외 상호금융조합·보험사·여신전문금융회사 합산)의 부동산업 대출 잔액이 155조원에서 193조6천억원으로 24.9% 급증했다.

대출 증가세와 함께 연체율 등 부실 지표 수준과 상승 속도는 더 가파르다.

작년 3분기 비은행권의 건설·부동산업 대출 연체율은 각 5.51%, 3.99%에 이르렀다. 2015년 관련 통계 집계 이후 가장 높을 수치다. 또 2022년 3분기(1.77%·1.55%)와 비교해 불과 1년 사이 각 3.1배, 2.6배로 급등했다.

연체 기간이 3개월 이상인 고정이하여신(NPL) 비율의 경우 저축은행에서 건설업이 7.34%, 부동산업은 5.97%로 나타났다. 1년 전(2.20%·2.52%)의 3.3배, 2.4배 수준이다.

상대적으로 부동산 익스포저(위험노출액)가 적다는 은행권에서조차 건설·부동산업 연체율(0.58%·0.15%)은 2015년 3분기(3.65%), 2010년 3분기(2.63%) 이후 각 8년, 13년 만에 가장 높았다.

은행권의 두 업종 고정이하여신비율(0.92%·0.27%)도 2011년 1분기(10.23%), 2010년 3분기(6.35%) 이후 약 13년 만에 최고 수준이다.

금융권 관계자는 "한은의 통계로 미뤄 현재 금융권의 건설·부동산 관련 대출 건전성 지표는 2011년 저축은행 사태 전후 수년간 급등한 시기 이후 가장 나쁜 상태라고 봐야 한다"고 설명했다.

일단 이창용 한은 총재는 지난 11일 금융통화위원회 통화정책방향 회의 직후 기자 간담회에서 "태영건설 사태가 금융 시스템 위기로 확산할 가능성은 작다"고 진단했다.

하지만 작년 말 한은은 통화신용정책 보고서에서 "최근 금융기관의 부실채권 매각 노력은 연체율 상승세를 제약하겠지만, 향후 부동산 시장의 하방 리스크(위험)를 감안하면 연체율의 추가적 상승 가능성을 배제하기 어렵다"고 경고한 바 있다.

이에 대해 2금융권 관계자는 "부동산·건설업 경기 침체에 따라 연체율이 오를 수밖에 없는 상황"이라면서 "캠코의 부동산PF 정상화 지원 펀드의 경우 금융사가 수용할 수 있는 수준으로 할인율 협상이 이뤄진다면 사업성이 부족한 사업장을 정리할 수 있다"고 말했다.

이성수 글로벌에픽 기자 lss@globalepic.co.kr

관련뉴스

<저작권자 ©GLOBALEPIC 무단 전재 및 재배포 금지>